ولیالله فاطمی اردکانی، بنیانگذار توسن و ققنوس، در رویداد ۹ ژانویه به بررسی اکوسیستم رمزارزی و بانک مرکزی پرداخت. فاطمی معتقد است که کریپتو و توکنها در فضای خصوصی جریان دارند و حاکمیت میتواند با نگاه مثبت یا منفی به آن بنگرد اما پذیرش رمزارزها در هر حالتی برای بانک مرکزی یک معامله دو سر برد است.

او در ابتدای صحبت خود درباره ققنوس گفت: «من در سال گذشته شروع به تفاهم، اطلاعرسانی و کار عملیاتی در رابطه با طرحی تازه کردم. در تجربه قبلی ققنوس، ما دچار یک اشتباه بزرگ شدیم. تمام صحبتهای ما روی نگاهمان را به سمت «رگولاتور» میچرخاند؛ همه منتظریم که ببینیم عکسالعمل رگولاتور چه خواهد بود. اشتباه و تجربه بزرگ ما در ققنوس این بود که وقتی میخواستیم مدل اقتصادی توکن «پیمان» را بنویسیم، متکی به گزارش «اکسنچر» (Accenture) شدیم که نوشته بود: «تا سال ۲۰۲۵ حدود ۱۵ درصد از اقتصاد دنیا متکی به توکن خواهد بود». ما نیز پیمان را بهعنوان یک مدل ارائه دادیم و میخواستیم ۱۵ درصد اقتصاد ایران را به سمت خود بکشاند. با این هدف، محاسبه کردیم که چه تعداد توکن را با چه ارزشی ارائه دهیم. از آنجا که قرار بود یک توکن کاملاً asset-backed باشیم، از پایه طلا شروع کردیم. البته آن موقع بحث کریپتو هم به اندازه الان داغ نبود.»

فاطمی ادامه داد: «خلاصه بگویم؛ اشتباه ما در اینجا بود که گفتیم باید ۷۰ الی ۱۰۰ تن طلا را در آینده بهعنوان پشتیبان یک میلیارد توکن تهیه کنیم. این طرح روی میز بانک مرکزی گذاشته شد. به آنها گفتند که «آقای دکتر فلانی! چه نشستهای که این دوستان، یک بانک مرکزی خصوصی طراحی کردهاند». این همان نقطه شکست ما بود که باعث شد به رغم تمام توافقها با حوزه فناوری بانک مرکزی و دو، سه بار رفتوبرگشت سپیدنامهای که به تأیید غیررسمی رسیده بود، رئیسکل هیئت عامل طرح را به طور کامل نابود کرد! تجربه مهم ما در ققنوس همین بود. بحمدالله، امروز با ادبیات سندباکسی میتوانیم هر طرح را با مقیاس کوچکتر شروع کنیم. همانطور که اشاره شد، نباید رگولاتور را بترسانیم.»

سهم دولت و کسبوکارها از بازار پول

او با اشاره به سهم کسبوکارها و دولت از بازار پول در فضای رگوله مطرح کرد: «من بعد از تجربه سال گذشته ققنوس، تحقیقی را شروع کردم تا به بانک مرکزی و دولت بگویم که دولت میتواند مواجهههای گوناگونی با فضای کریپتو داشته باشد. بعد هم، یک جور gamification را با کمک حدود یک میلیون بازیگر از سه نسل مختلف انجام دادیم و پیشبینی کردیم که چه تحولی در این بازی رخ میدهد. جالب اینکه سهم دولت در بازار پول، ۶۰ الی ۷۰ درصد حفظ میشد. به بانک مرکزی میگفتیم که نهایت خروج دسترسی بانک مرکزی از بازار پول بین ۲۰ تا ۴۰ درصد خواهد بود و اتفاقاً اگر رگوله انجام دهد روی ۲۰ درصد میماند و اگر انجام ندهد، نزدیک به ۴۰ درصد میشود. برعکس همین قضیه، نتیجه کسبوکارها این است که اگر رگولهسازی اتفاق بیفتد، سهم ایشان از بازار پولی کم میشود و اگر رگولاسیون در کار نباشد، سهم بیشتری را میتوانند به خود اختصاص دهند؛ چون هر گاه پای کارا در میان باشد مشمول VAT خواهد بود و هر جا ارز باشد، مسائل خاص خودش را دارد. اگر هم «اجازه ایشو» از سمت بانک مرکزی باشد، ۵ درصد «حقالضرب» یا «حق آقایی» از سمت بانک مرکزی گرفته خواهد شد.»

فاطمی در ادامه ارائه خود به بحث تحول دیجیتال پرداخت و گفت: «همین دیشب یک خبر جالب خواندم که مدیرکل فناوری بانک مرکزی گفته که وقتی از تحول دیجیتال حرف میزنیم، به این معنی است که ساختمانهای قبلی از بین برود. شنیدن این جمله از آن جایگاه خیلی ارزشمند است. من شیطنت کوچکی کردم و گفتم مدیریتها باید بازآفرینی شود و سپس همان حرف ایشان را بدون عبارت «تحول» و فقط با عبارت «دیجیتال» نوشتم: «وقتی از دیجیتال صحبت میکنیم، قرار است ساختارهای قبلی از بین برود و هر موجودیتی در ساختارها و بازارها بازآفرینی شود». این جمله واقعاً قشنگ است. مصداق صحبت امین، رگولاتورها هم کمکم به مسیر میآیند؛ چه به سراغ ریال دیجیتال بروند، چه گوش شنیدن مطالبهگری و همآفرینی نسلهای جدید را داشته باشند، چون در سالهای قبل نداشتند. بگذارید اشارهای هم به ارتباط کریپتو با ارزش پول داشته باشیم. نظام پولی از کجا شروع شد و به کدام سمت رفت؟ ابتدا این نظام از «فلزگرایی» شروع شد. در ابتدا، ارزش ذاتی پول و پشتوانه طلا مطرح بود. بدین ترتیب، سالیان سال، «متالیسم» را در حوزه پولی نظریهپردازی کردند، ولی از یک جا به بعد «چارتالیسم» آمد و گفت: «ارزش پول فقط به فلز پشتوانه آن نیست. ارزش پول به ناشر پول است». بدین ترتیب، دولتها تبدیل به ناشر پول شدند و شروع به تبدیل «اوراق بدهی» به پشتوانه پول کردند.»

رمزارزها پول خصوصی هستند

بنیانگذار توسن و ققنوس درباره پول خصوصی بیان کرد: «امروز با حضور بیتکوین، مکتب جدیدی شکل گرفته است: «حضور پول خصوصی» در شرایطی که ارزش پول به «مقبولیت عام آن» متکی میشود و الان چنین شده است؛ بدون اینکه هیچ پشتوانهای از متالیسم یا اعتبار ناشر داشته باشد. پذیرندگی و ارزش این پولها به مقبولیت آنهاست. این یک جهش بزرگ به شمار میرود. نکته مدیر فناوری بانک مرکزی نیز به همین مسئله مربوط میشد. اگر بانک مرکزی ما و بانک مرکزیهای دنیا که همگی هنوز در شرایط چالش به سر میبرند بتوانند از پول مرکزی خودشان به سمت پول خصوصی بیایند و بپذیرند که هر گاه یک جور پول در میان مردم دنیا مقبولیت پیدا کرد، بانک مرکزی نیز ملزم به پذیرش آن است، در این صورت به تحول دیجیتال میرسیم، به تغییر دیجیتال میرسیم. اینجاست که «مقبولیت عام» و «مقبولیت شبکهای» توسط رگولاتور و مدیران ما به رسمیت شناخته میشود. اینها را اگر مدیران ما، نه فقط بهعنوان یک کلمه، بلکه بهعنوان یک باور در حوزه خودشان بپذیرند، تحول رخ میدهد. این تحول به کدام سمت خواهد بود؟ به سمت پول خصوصی»

او همچنین در ادامه صحبت خود گفت: «از نظر ما بیتکوین و تمام رمزداراییها پول خصوصی هستند زیرا به راحتی قابل مبادله هستند و ملاک ارزشگذاری قرار میگیرند. ما در سال قبل به بانک مرکزی این پیشنهاد را دادیم و در دنیا نیز همین تجربه مطرح شده است. مکتب پولهای خصوصی میگوید: «اجازه بده این پولها منتشر شود، تو هم حق آقایی خودت را بگیر». بدین ترتیب بهتدریج نوعی رقابت بین اجزای دولت اتفاق میافتد؛ اگر پول خصوصی به وجود آید، بانک مرکزی هم حق آقایی میگیرد. اگر کریپتو بهعنوان دارایی یا کالا به میان آید، دولت سهم میگیرد. اگر بهعنوان ارز پذیرفته شود، دولت سهم میگیرد. به مرور، بین اجزای حاکمیت برای کسب سهم بیشتر از این بازار رقابت به وجود میآید. بستگی دارد کدامها هنر بیشتری به خرج دهند و زودتر قدم به عرصه بگذارند. اگر کریپتو را بهعنوان پول خصوصی بپذیرند، به نفع بانک مرکزی میشود. به نفع بانک مرکزی است که هرچه زودتر بپذیرد و به این عرصه ورود کند.»

تفاوت پول و دارایی

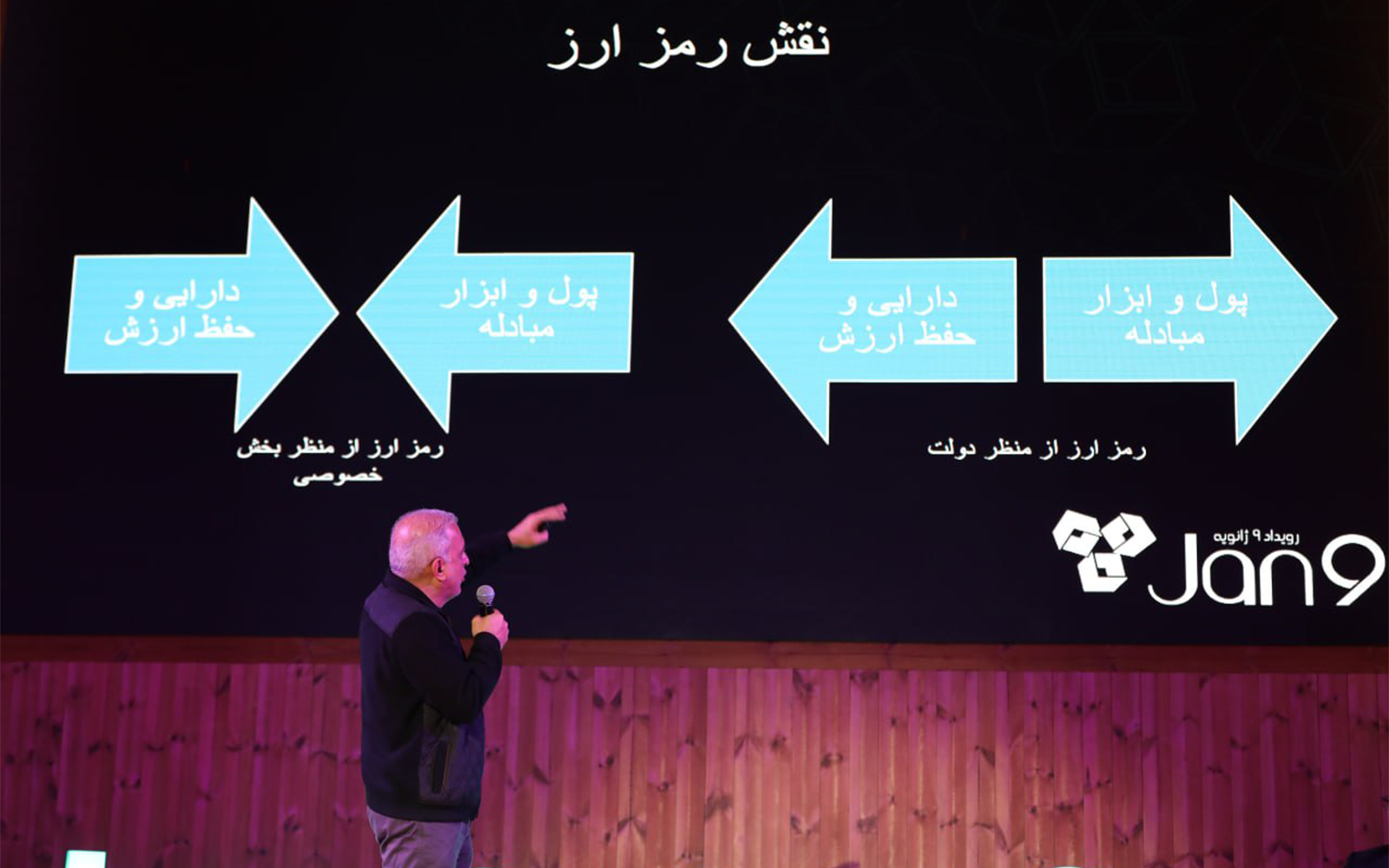

فاطمی با اشاره به تفاوت پول و دارایی مطرح کرد: «تاکنون دولت همیشه پول را ابزار مبادله تلقی میکرد و همچنان هم چندان بدش نمیآید که بازار پول و سرمایه از هم جدا باشد. این دو بازار با هم فرق میکنند. سرمایه به داراییهایی گفته میشود که قابلیت نقدشوندگی سریع ندارند. اگر بخواهیم حفظ ارزش کنیم به سراغ بازار سرمایه میرویم. تاکنون این دو واگرا بودند. تهدید اصلی حاکمیت که امروز ایجاد نگرانی میکند آن است که وقتی توکنی داشته باشید که هم ابزار معادله و هم ابزار حفظ ارزش باشد، بازار پول و سرمایه را به هم پیوند میزند. اینجاست که گاورننس دشوار خواهد بود. اگر قدرت نقدشوندگی به بازار سرمایه بدهند، قدرت بازار پول کم میشود و از قدرت دولت میکاهد. یادمان باشد که قدرت بازار پولی دولت به همان خلق پول است. همانطور که دوستان اشاره کردند، قرار بود انتشار پول فقط ابزار تأمین مالی در بازار واقعی اقتصاد باشد. قرار بود پول «درونزا» باشد و نه «برونزا». بنا بود برای تأمین مالی بانکهای تجاری پول مورد نیاز در اقتصاد واقعی تولید و چاپ شود، ولی هنگامی که «برونزا» شد، پول در بیرون از فضای تجاری و اقتصاد واقعی، توسط بانک مرکزی و بهعنوان یک ابزار دولت چاپ میشد. هر جا که دولت کمبود داشت، بیخودی پول منتشر میکرد تا نیاز خودش رفع شود، نه نیازهای واقعی اقتصاد! وقتی که بازار پول و سرمایه با هم ترکیب شود، از قدرت بانک مرکزی میکاهد.»

او همچنین درباره ارز دیجیتال بانک مرکزی گفت: «بانک مرکزی میتواند روی CBDC خودش جایگاه مناسبی به دست آورد. تجربه بانکهای مرکزی و CBDC مطلوب است، ولی باید برایش فازبندی قائل بود. به نظر من قرار نیست CBCD را بهعنوان جایگزین پول نقد بشناسیم، بلکه یک فناوری جدید است که میتواند در ترازنامه بانکها و شرکتهای مختلف بیاید. CBCD میتواند به راحتی جایگزین پول اعتباری شود؛ جایگزین همان Credit Line که بانک مرکزی به بانکها میدهد. اگر مثلاً بانک مرکزی تصویب کند که بانکها وام مسکن بدهند، طبیعتاً اعتباری در اختیارشان میگذارد که تحت اختیار بانک مرکزی نیست، ولی وقتی همان اعتبار در قالب CBDC توزیع شود، قابل رهگیری خواهد بود. CBDC میتواند فقط جایگزین پول نقد نباشد بلکه جایگزین پول اعتباری و توثیق به شمار رود و در دیگر اجزای ترازنامه بانک مرکزی نیز نمود یابد. در این صورت حکمران خواهد دید که اثربخشی آن بالاتر از انتظار میرود. به قول دوستان، حکمران در هر لحظه میداند که اسکناس ۱۰۰ یا ۱۰۰۰دلاری داخل جیب چه کسی رفته! چون اسکناس یک جنس فیزیکی دارد، ولی CBDC در هر لحظه قابل رهگیری خواهد بود. این قابلیت رهگیری میتواند برای اثربخشی چاپ پول بانک مرکزی کمک زیادی بکند. الان بانک مرکزی پول چاپ میکند و قدرت اعتباری به بانک مسکن میدهد تا به ساخت و خرید مسکن کمک کند یا به خیلی از بانکها اجازه میدهیم که در «خط قرمز» برداشت انجام دهند، ولی اگر این مبالغ traceable باشد دقیقاً تأمین مالی تورمی کردهایم. چرا خط اعتباری بانک مرکزی تورمزاست؟ چون معلوم نیست کجا مصرف میشود. چون دوباره به چرخه تسهیلات و سپردهگذاری برنمیگردد.»

سناریوهای احتمالی میان بانک مرکزی و رمزارز

بنیانگذار ققنوس درباره نگرش و رویکرد بانک مرکزی نسبت به رمزارزها گفت: «از اینکه CBDC چه منافعی برای حاکمیت دارد میگذریم. در کل کریپتو و توکنها در فضای خصوصی جریان دارد و حاکمیت میتواند با نگاه مثبت یا منفی به آن بنگرد. در این رابطه، چهار سناریو یا نگرش را بر اساس تحقیقات موجود میتوان مطرح کرد؛ یکی اینکه حاکمیت رمزارز را بهعنوان پول بشناسد که بهترین حالت برای بازار همین است. البته با این فرض اولیه که بعد از کریپتو به ICO برسیم. وقتی ICO صادر شود، طبیعتاً بانک مرکزی و سازمان بورس نیز آن را به رسمیت میشناسند. اگر بانک مرکزی اینها را به رسمیت بشناسد، میتواند مبادله شود و خیلی خوب خواهد بود. در این صورت، نقل و انتقالش مشمول مالیات نمیشود و صرفاً یک ابزار پرداخت خواهد بود، ولی اگر بهعنوان «ارز» شناخته شود، مسائل خاص خودش، از قبیل مالیات و «تسعیر» را به دنبال دارد و در ترازنامه شرکتها و حتی بانکها ذیل سیستم ارزی مینشیند و مشکلاتی به دنبال میآورد.»

او درباره موضوع قبل ادامه داد: «نگرش سوم این است که کریپتو بهعنوان دارایی یا کالا تلقی شود. این هم حالت بدی نیست، ولی در این صورت مشابه دارایی فیزیکی با آن رفتار میشود؛ در حالی که به واسطه فناوری دیجیتال، به راحتی مبادله و دستخوش «تصعید» میشود. اگر حاکمیت، کریپتو را به عنوان دارایی بپذیرد، باید دید که آیا میتوان با ۱۰ درصد مالیات، روند تبادل آن را تحت کنترل درآورد. این تصمیم نیاز به مبادله دارد. از سوی دیگر، اگر بازار بورس متقاعد شود که اینها را نیز بهعنوان اوراق بهادار یا صندوق بشناسد، این داراییها به کمک قوانین بازار سرمایه جابهجاییپذیر خواهند بود؛ بدون اینکه هزینه سنگین مالیاتی به دنبال آورند. نگرش چهارم هم این است که بانک مرکزی تمام کوینها را بهعنوان پول غیرقانونی بشناسد که نه در ترازنامه بانکها میآید و نه در فهرست جابهجایی و داراییها! در این صورت، هیچ پذیرندهای اجازه پذیرش آن را نخواهد داشت. نگرش چهارم، به ظاهر بدترین حالت است ولی من ثابت میکنم که برای کسبوکارها میتواند بهترین حالت باشد. خوشحال باشید تا وقتی که بانک مرکزی این کوینها را به رسمیت نشناخته است.»

فاطمی در ادامه بیان کرد که پذیرش رمزارزها در هر حالتی برای بانک مرکزی یک معامله دو سر برد است و در اینباره گفت: «ما یک جور گیمیفای (gamify) روی سه نسل انجام دادهایم؛ البته نسل ۵۰ و ۶۰ ساله در میان آنها نبوده است. من که اینجا هستم، سه، چهار نسل نسبت به دیگر حضار جلسه عقب افتادهام. نزدیک به یک میلیون بازیگر در فضای گیمیفای آمدند و نتایج را به ما نشان دادند. دولت میخواهد سهم خود را از بازار پول بشناسد. گیمیفای نشان داده که اگر کریپتو را بهعنوان پول بشناسیم، که این بهترین حالت برای بازار است، سهم دولت حدود ۷/۶۲ درصد خواهد بود؛ یعنی ۳/۳۷ درصد از بازار پول از دستش خارج میشود. یعنی همانطور که الان پول الکترونیک را جابهجا میکنید، توکنها را نیز به سادگی جابهجا میکنید و مرچنت بهواسطه آن مبلغی میگیرد و کالا میدهد و در دفاتر حساب ثبت میشود. گیمیفای به ما نشان داد که در این حالت، باز هم بانک مرکزی سهم خواهد داشت. این بازی برای دولت، بر سر برد و باخت یا صفر و یک نیست. بانک مرکزی خصوصی نیامده که تمام بساط بانک مرکزی را جمع کند. تمام این توکنها اگر بیایند؛ اگر تمام کسبوکارها و جمعیت ما روی فضای توکن قرار گیرد، نهایتاً ۳۷ درصد از سهم بازار دولت را میکاهد: «پس به همین بازار راضی باش؛ اینطور نیست که ۱۰۰ درصد را از دست بدهی.» البته پیشنهاد میشود که در چنین حالتی نیز «حق آقایی» و «حق ضرب» بگیرد که سهم ازدسترفته را جبران کند.»

کریپتو بهعنوان پول؛ بهترین رویکرد بانک مرکزی

بنیانگذار ققنوس همچنین ادامه داد: «وقتی بانک مرکزی کریپتو را بهعنوان پول بشناسد، حق آقایی برایش حاصل میشود. بهترین حالت برای دولت این است که کریپتو را بهعنوان ارز بشناسد؛ یعنی بگوید که اینها «فیاتمانی» (FIAT Money) نیستند، بلکه نوعی Foreign Money یا ارز خارجی هستند و ما نیز با آنها به مثابه ارز رفتار میکنیم. در شرایط کنونی، این میتواند بدترین رفتار برای کسبوکارها باشد، ولی بیشترین منفعت را برای دولت خواهد داشت و در عین حال بیش از ۱۷ یا ۱۸ درصد بازار را از دست نمیدهد. اگر دولت از فردا بگوید که کریپتو را بهعنوان کالا میشناسد، چون توکن نشان یک دارایی یا کالا است و روی آن مالیات و VAT بگذارد، در این حالت، سهم بازار دولت نسبت به سناریوی پول قانونی، باز هم کمتر میشود؛ اینجا فقط ۵.۶۴ درصد از سهم بازار را حفظ میکند. آخرین سناریو اینکه روی ۶/۷۲ درصد بایستد و کریپتو را کاملاً غیرقانونی قلمداد کند. اتفاقاً نسل جدید ما که دوست دارند با کریپتوی واقعی کار کنند؛ نه میخواهند که به آن VAT بپردازند؛ نه اینکه بهعنوان ارز قاچاق تلقی شود و نه اینکه یک روز که ICO بشود حق آقایی و حق ضرب برایش بپردازند. میخواهند در همین فضای غیرقانونی با آن کار کنند و ارزشهایش حفظ شود، چون رگوله شدن قضیه فقط به پذیرش و اکسپت آن نیست؛ بلکه روی تمام اجزای آن اعمال نفوذ میشود.»

فاطمی با اشاره به لزوم پذیرش رمزارزها از طرف بانک مرکزی گفت: «درست است که اساس کریپتو مبنی بر این بوده که دولت و حاکمیت و بانک مرکزی هیچ تضمینی نسبت به آن نشان ندهند؛ اما بهتدریج جایگاه متفاوت رگولاتورها، حاکمیت و دادگاهها به سمتی میرود که کار مردم را سخت میکند. ما به بانک مرکزی نشان دادیم که بدترین حالت برای او همین است که هیچگونه پذیرشی نداشته باشد و رگولیشن نگذارد. در این صورت نمیتواند بیشترین سهم را از بازار بگیرد؛ در حد ۷۳ درصد را به خود اختصاص خواهد داد و ۲۷ درصد از دستش میرود. بهترین حالت این است که یکی از سه سناریو را بپذیرد. اگر بانک مرکزی کریپتو را نپذیرد، اینطور نیست که ۱۰۰ درصد بازار در دست خودش بماند. مدل گیمیفای نشان میدهد که بانک مرکزی در هر کدام از صورتهای چهارگانه، ۲۷ الی ۳۰ درصد بازار پولی را از دست میدهد؛ پس خوب است بهتدریج روشی را مورد پذیرش قرار دهد که برای خودش درآمد و برای کسبوکارها منفعت داشته باشد. این را مرحله رگولیشن میخوانند. ما از طریق گیمیفای میخواستیم به بانک مرکزی نشان دهیم که حضور کریپتوها، یک بحث صفر و صدی نیست و قرار نیست که از فردا به طور کامل، کل بازار پولی را از اختیار بانک مرکزی خارج کنند یا کل منابع بازار سرمایه را به خود اختصاص دهند. ما این حرکت را به صورت گیمیفای و در یک کار پژوهشی انجام دادیم و جمعبندی این شد که دولت میتواند از چهار منظر با رمزارزها مواجهه داشته باشد.»

او در جمعبندی ارائه خود بیان کرد: «اگر دولت رهاسازی انجام دهد، نقطه بهینه برای بازار به شمار میرود. اگر ورود و نظارت کند، سه نگرش بعدی در اولویت قرار میگیرند. نگرش دارایی، باز هم برای بازار بهعنوان یک نقطه بهینه به شمار میرود و بازار سرمایه تقویت میشود. در سناریوی اول، کریپتو به مثابه پول است. در بازار سرمایه به مثابه کالا و دارایی، در بازار ارز بهعنوان پول خارجی و در حالت چهارم بهعنوان پول غیرقانونی که نه برای دولت بهینه است و نه برای بازار، چون بالاخره بازار را با ریسک مواجه میکند. ولی نزدیک ۳۰ درصد مردم ترجیح میدهند این ریسک را بپذیرند و از عوایدش بهرهمند باشند. رگولاتور باید بپذیرد که ۳۰ درصد از جامعه میخواهند این ریسکها را خودشان بپذیرند و شانسشان را امتحان کنند. در شرایطی که در هر یک از چهار حالت، حداقل ۳۰ درصد افراد به سراغ کریپتو میروند، دولت نباید نگران منافع خود باشد.»

راه پرداخت – رسانه فناوریهای مالی ایران

ثبت دیدگاه